本篇目录:

- 1、什么是海外并购财务风险

- 2、海外并购管控措施

- 3、跨国并购的风险

- 4、海外企业并购风险及防范措施有哪些

什么是海外并购财务风险

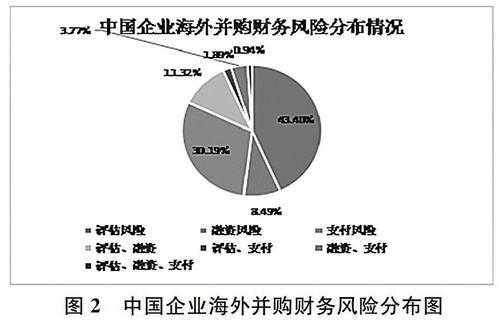

1、海外并购风险表现为海外并购的不确定性,是指在整个操作过程中,实际得到的收益相对于预期的收益之间的差别。海外并购中蕴涵着各种风险,分类方法也多种多样。

2、吉利汽车是一家非常优秀的国产汽车品牌,那么吉利汽车的海外并购有什么风险呢?大家请看我接下来详细地讲解。一,融资结构不合理 由于企业资本负债率过高,以银行贷款为主,制约了企业的融资安排。

3、中国企业海外并购的一个显著特点是高杠杆。一方面,中国企业去海外并购的财务风险较大,负债率较高;另一方面,中国并购企业的融资渠道单一,基本上依赖自有资金和银行贷款,其中银行贷款占整个融资的大部分。

4、国有企业跨国并购风险有:政治风险,要与目标国企业进行充分互动的沟通;估价风险,对目标企业的价值评估是并购整个过程的核心工作;财务风险,各国的兑汇率经常发生改变,中国企业在兑汇过程中就要常面临利率风险。

5、跨国并购中存在的特殊风险 随着我国经济改革不断深化,越来越多的中资企业开始并购海外企业,跨国并购有着其本身的优点,但是也伴随着一些特殊的风险形式。

海外并购管控措施

1、风险控制,是对将要并购的各种风险进行识别和分析之后,根据得到的结果采取全面的、有针对性的风险控制手段,并根据风险评估结果,对具体情况进行有效的控制。因此本文将针对中国企业海外并购的不同阶段,提出相应的风险防范措施。

2、交易架构的风险。应对措施:中国投资人应当在交易开始时即形成明确的投资目的,考虑目标业务的持续运营对于卖方的依赖程度,从而确定其是否希望对目标业务进行100%的收购或部分收购。政府审批的风险。

3、一方面,中国企业去海外并购的财务风险较大,负债率较高;另一方面,中国并购企业的融资渠道单一,基本上依赖自有资金和银行贷款,其中银行贷款占整个融资的大部分。

4、应在国家层面上进一步加强有关政府主管部门的合作,通过天津矿业权交易所向企业发布、共享国家支持“走出去”的事前调查等相关政策和措施。三是在融资上对境外矿业并购的民营企业予以倾斜。

跨国并购的风险

跨国并购带来的风险主要是指在并购实施过程中,由于并购战略不具有科学性概念。

跨国公司在东道国遭遇政治风险由来已久,中国企业跨国并购外国公司多次因遭遇政治风险而失败。对于跨国并购而言,规避政治风险日益成为企业国际化经营必须重视的首要问题。

法律分析:对于跨国并购而言,规避政治风险日益成为企业国际化经营必须重视的首要问题。

海外企业并购风险及防范措施有哪些

1、法律分析:(1)认真研究当地法律环境 (2)寻求专业支持,实施同步控制 (3)提高企业内部法务处理能力 法律依据:《中华人民共和国公司法》第一百七十二条 公司合并可以采取吸收合并或者新设合并。

2、一方面,中国企业去海外并购的财务风险较大,负债率较高;另一方面,中国并购企业的融资渠道单一,基本上依赖自有资金和银行贷款,其中银行贷款占整个融资的大部分。

3、主要包括信息风险、定价风险、融资风险和反并购风险等。在并购交易执行的过程中,可能由于信息不完全、谈判策略失误等,对并购目标无法做出准确判断,对目标企业估价偏高,使企业蒙受损失。

4、采取灵活的国际投资策略,构筑风险控制的坚实基础;实行企业当地化策略,减少与东道国之间的矛盾和摩擦。法律依据:《中华人民共和国公司法》第一百七十二条 公司的合并,公司合并可以采取吸收合并或者新设合并。

到此,以上就是小编对于跨国收购的案例的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。