本篇目录:

- 1、银行岗位风险级别划分

- 2、贷款的五级分类

- 3、银行理财产品风险等级怎么划分?

- 4、贷款风险五级分类有哪些标准?

- 5、在风险等级的划分层次上金融机构应明确客户风险等级不少于几级_百度知...

- 6、商业银行贷款按风险程度分为

银行岗位风险级别划分

银行营业场所风险等级分为三个级别,由低到高为:三级风险、二级风险、一级风险。

R1级(谨慎型)该级别理财产品一般由银行保证本金的完全偿付,产品收益随投资表现变动,且较少受到市场波动和政策法规变化等风险因素的影响。

个等级。安全生产风险等级从高到低划分为D级/1级(重大风险)、C级/2级(较大风险)、B级/3级(一般风险)和A级/4级(低风险),分别用红、橙、黄、蓝四种颜色标示。

贷款的五级分类

1、贷款五级分类是指商业银行依据借款人的实际还款能力进行贷款质量的五级分类。即按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。

2、贷款的五级分类正常:正常是指借款人申请了贷款后,一直能够正常的还本付息,银行对借款人可以按期偿还贷款有充分的把握,贷款的损失率为零;借款人能够履行合同,没有足够理由怀疑贷款本息不能按时足额偿还。

3、贷款“五级分类”的内涵是依据风险程度划分为五类,即正常类、关注类、次级类、可疑类、损失类。

4、银行贷款五级分类是根据预期的天数来划分的,正常、关注、次级、可疑和损失类分别对应着逾期90天、180天、270天、360天和360天以上。

5、贷款五级分类是商业银行根据贷款人的实际还款能力进行贷款质量的分类:正常贷款。贷款人能够正常还本付息,不存在影响贷款本息及时全额偿还的消极因素。关注贷款。

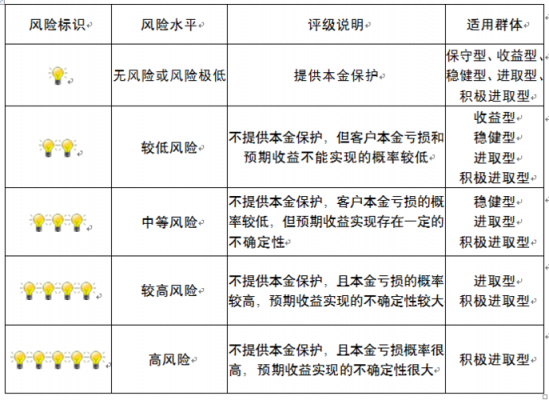

银行理财产品风险等级怎么划分?

1、银行理财产品风险等级分类有哪些?按风险从低到高分别:A1(谨慎型)、A2(稳健型)、A3(平衡型)、A4(进取型)、A5(激进型);与之对应的产品风险等级:RRRRR5。

2、理财产品风险等级划分为:R1(谨慎型)、R2(稳健型)、R3(平衡型)、R4(进取型)、R5(激进型)。

3、R2级是稳健型的理财产品,属于浮动预期收益类的产品,从这个等级开始都是非保本类型的产品,不保证本金,但风险很小,整体上来说还是稳定的。比如有存款类理财产品、银行理财产品等。

4、R1(谨慎型):保证本金浮动收益产品,由银行保证本金的完全偿付,产品收益随投资表现变动,且较少受到市场波动和政策法规变化等风险因素的影响。R2(稳健型):不保证本金的偿付,但本金风险相对较小收益浮动相对可控。

5、银行风险等级分为哪四级?R1级(谨慎型);R2级(稳健型);R3级(平衡型);R4级(进取型)。又叫做一般风险、较大风险、重大风险、特大风险四个等级。

6、理财风险评估分为RRRRR5五个级别。R1(谨慎)低风险类别,本金保证,损失概率为零。产品包括国债、存款产品、保本理财等。

贷款风险五级分类有哪些标准?

1、贷款五级分类是指商业银行依据借款人的实际还款能力进行贷款质量的五级分类。即按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。

2、贷款五级分类标准贷款五级分类是指商业银行根据借款人的实际还款能力对贷款质量进行五级分类,即按风险程度将贷款分为正常、关注、次级、可疑、损失五类,后三类为不良贷款。

3、银行贷款五级分类是根据预期的天数来划分的,正常、关注、次级、可疑和损失类分别对应着逾期90天、180天、270天、360天和360天以上。

4、五级分类的具体标准如下:正常类:借款人还款能力稳定,还款意愿良好,贷款本金和利息能够正常归还。关注类:借款人还款能力出现下降,但仍然有还款能力,或者还款意愿存在不确定性。

5、一.什么是五级分类 根据《贷款风险分类指引》商业银行应至少将贷款划分为正常、关注、次级、可疑和损失五类,后三类合称为不良贷款。正常:借款人能够履行合同,没有足够理由怀疑贷款本息不能按时足额偿还。

在风险等级的划分层次上金融机构应明确客户风险等级不少于几级_百度知...

在风险等级的划分层次上,金融机构应明确客户风险等级不少于(三级)。风险控制的四种基本方法是:风险回避、损失控制、风险转移和风险保留。风险回避是投资主体有意识地放弃风险行为,完全避免特定的损失风险。

在风险等级的划分层次上金融机构应明确客户风险等级不少于三级。在金融机构的风险管理中,客户风险等级的划分层次是至关重要的。

在风险等级的划分层次上金融机构应明确客户风险等级不少于三级。根据《反洗钱法》的规定,在风险等级的划分层次上,金融机构应明确客户风险等级不少于三级。

在风险等级的划分层次上,金融机构应明确客户风险等级不少于()。

商业银行贷款按风险程度分为

1、正常、关注、次级、可疑、损失。贷款五级分类是指商业银行依据借款人的实际还款能力进行贷款质量的五级分类,即按照风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,其中次级类、可疑类、损失类为不良贷款。

2、贷款风险分类是采用基于风险的分类方法评价信贷资产质量,根据风险大小的程度,贷款分为正常、关注、次级、可疑和损失五类,后三类合称为不良贷款。

3、即按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。正常贷款是指借款人能够履行借款合同,有充分把握按时足额偿还本息的贷款。

4、银行五级分类是商业银行依据借款人的实际还款能力进行贷款质量的五级分类。银行按风险程度将贷款划分为正常、关注、次级、可疑、损失五种,后三种为不良贷款。

5、中国人民银行制订了《贷款分类指导原则》,要求商业银行依据借款人的实际还款能力进行贷款质量的五级分类,即按照风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种即次级类、可疑类、损失类为不良贷款。

6、贷款五级分类标准贷款五级分类是指商业银行根据借款人的实际还款能力对贷款质量进行五级分类,即按风险程度将贷款分为正常、关注、次级、可疑、损失五类,后三类为不良贷款。

到此,以上就是小编对于银行五级风险有哪些的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。